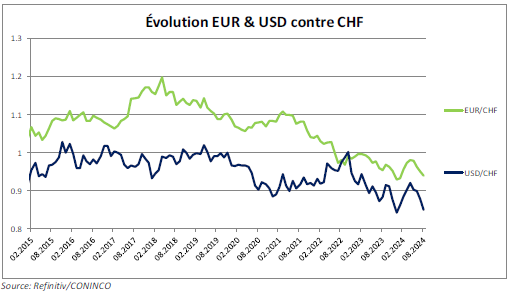

La correction de début d’août, ou du moins son ressenti, a été majeure. Il y avait une certaine complaisance qui régnait depuis des mois et cet excès de volatilité est venu rappeler à tout le monde, s’il le fallait, que les marchés ne font pas que monter. Il faut aussi ajouter à cela que les investisseurs basés en CHF ont doublement souffert. Ceci en raison de la baisse de la plupart des devises contre le franc (principalement le dollar) durant la correction.

Ce stress soudain a été déclenché par plusieurs facteurs, principalement liés, une nouvelle fois, aux agissements des instituts monétaires. Tout d’abord, la Banque centrale du Japon (BoJ) venait de remonter son taux directeur de 0% à 0,25%, lors de sa réunion du 30 juillet. Elle a également fait comprendre que d’autres hausses seraient probablement à venir. Ensuite, la Réserve fédérale américaine (FED), suite à sa réunion des 30 et 31 juillet, a une nouvelle fois décidé de maintenir son taux directeur à 5,50%. Ce maintien du statu quo, étant attendu, n’a en soi pas impacté l’humeur du marché.

En revanche, une majorité d’intervenants a été déçue par le fait que la FED ne laisse pas de manière claire la porte ouverte à une baisse du taux lors de la réunion à venir en septembre. Ces actions de la FED et de la BoJ, combinées à un mauvais rapport sur l’emploi américain, publié le 2 août, ont formé un cocktail explosif ayant fait paniquer les marchés.

Dans les jours qui ont suivi, aussi bien des responsables au sein de la FED que de la BoJ ont fait diverses interventions médiatiques faisant comprendre qu’ils étaient prêts à se montrer plus souples, en matière de politique monétaire, que ce qu’ils avaient laissés entendre quelques jours auparavant. En clair, que la FED allait certainement faire une première baisse de taux en septembre et que la BoJ n’allait pas nécessairement poursuivre une politique de hausse des taux dans l’immédiat.

Ceci a eu pour conséquence de rassurer les marchés qui se sont largement repris, la plupart des classes d’actifs terminant finalement le mois d’août dans le vert, du moins en monnaie de base. En effet, pour les investisseurs en franc suisse, mis à part le marché local qui a terminé en hausse (+0,90% pour SPI, en CHF, source Refinitiv), la majeure partie des autres classes d’actifs, étant libellées en monnaies étrangères, ont terminé le mois en baisse une fois converties en CHF. Cela a particulièrement été le cas pour les investissements en dollar, puisque le billet vert a baissé de 3,20% sur le mois. Face à cette force relative du franc suisse, même les traditionnelles valeurs refuges n’ont pas résisté. Les obligations internationales baissant de 1,94% (FTSE World Government Bond Index, en CHF, source Refinitiv) et l’or de 0,88% (LBMA Gold Price, en CHF, source Investing.com).

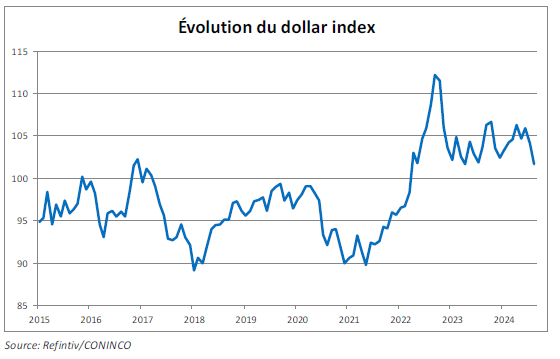

Après une forte hausse à partir de 2022 et le début du resserrement monétaire par la FED, le dollar s’est stabilisé à un haut niveau en 2023 et 2024. Une phase de baisse des taux par la FED étant désormais acquise, le dollar s’est mis à baisser et devrait probablement rester sous pression dans les mois qui viennent.

Sur ce seul mois d’août, le dollar index (un panier des principales devises face au dollar) a chuté de 2,30%. Cette tendance devrait à priori se poursuivre dans les mois qui viennent, en raison notamment du « rattrapage » des baisses des taux par la FED comparativement aux autres principales banques centrales.

Généralement, une baisse du dollar est favorable à la plupart des actifs en termes nominaux. La devise américaine étant encore la principale utilisée au Monde, toute baisse agit comme un assouplissement monétaire au niveau mondial. Dans tous les cas, les marchés financiers au sens large devraient être plus volatils ces prochains mois que ce qu’ils ont été les mois précédents.

Télécharger