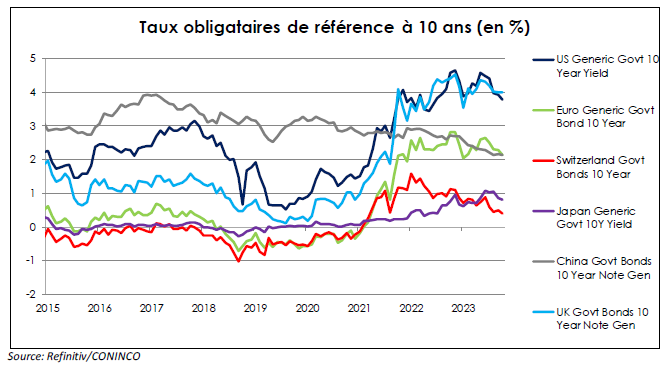

Après de longues hésitations, la Réserve fédérale américaine (FED) a enfin commencé à baisser son taux d’intérêt directeur le 18 septembre dernier, ce en l’abaissant directement de 50 points de base (pb). Quelques semaines auparavant la majeure partie du marché tablait encore sur une baisse plus modeste de 25 pb. Elle a ainsi rejoint la plupart des autres banques centrales déjà engagées dans un processus de baisse de leur taux depuis plusieurs mois. De son côté, en fin du mois de septembre, les autorités chinoises ont annoncé un paquet de mesures monétaires, bancaires, immobilières et budgétaires pour tenter de relancer une économie jugée un peu trop molle.

Face à ces « bonnes nouvelles », la majeure partie des classes d’actifs ont terminé le mois en hausse. Sans surprise, la hausse la plus spectaculaire a été enregistrée par le marché actions chinois, qui est monté de 23,28% en septembre (MSCI China Index, en CHF, source Refinitiv), après plusieurs mois de baisse continue. Les marchés actions dans leur ensemble sont mon-tés de manière plus modeste, bien que solide, avec une hausse de 1,81% (MSCI World All Countries Index, en CHF, source Refinitiv).

La quasi-totalité des principales banques centrales sont donc désormais engagées dans un processus d’assouplissement monétaire. Sauf surprise majeure, la plupart des actifs de-vraient maintenir leur trajectoire haussière pour quelque temps. Une des surprises potentiellement négatives pourrait venir des élections présidentielles américaines ou des risques géopolitiques. Mais ces éléments sont déjà connus depuis de nombreux mois et n’ont que peu inquiété les marchés jusqu’à présent.

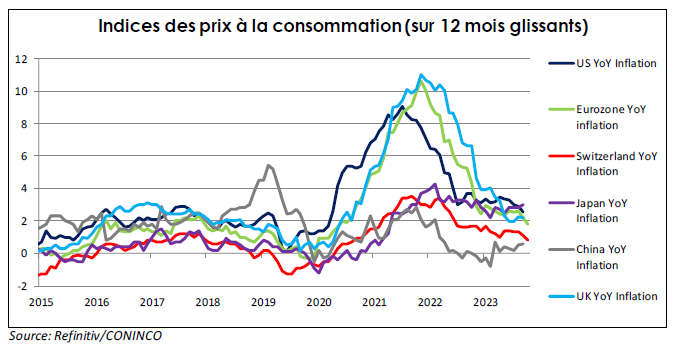

L’évolution des taux d’inflation est également un élément intéressant à suivre dans les prochains mois. Alors que les principaux indices des prix à la consommation sont presque tous revenus aux niveaux pré-covid, les assouplissements monétaires en cours risquent d’impacter ces taux une nouvelle fois à la hausse.

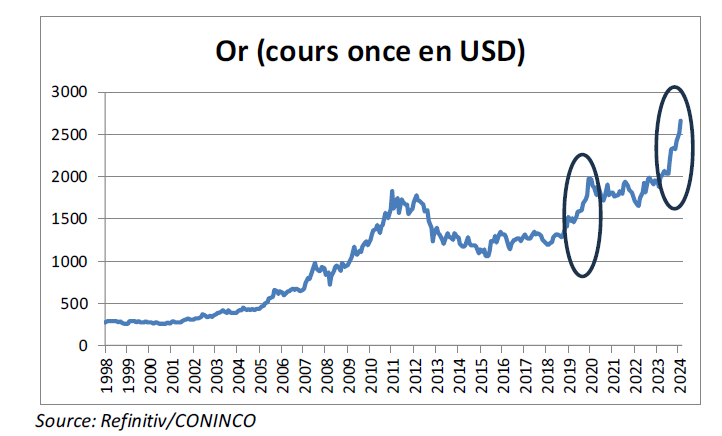

Dans cette optique, l’évolution des cours de l’or est intéressante. Tout comme en 2020, lorsque les cours s’étaient mis à monter de manière inexpliquée, on retrouve le même phénomène ces derniers mois. 2024 est partie pour être une des meilleures années historiques pour le métal jaune. Sa forte performance en 2020 avait anticipé le début d’une phase de hausse de l’inflation l’année qui a suivie. Peut-être que la performance de 2024 participe d’un phénomène similaire. Mais il est vrai que les diverses tensions géopolitiques en cours pourraient également en partie expliquer la bonne tenue de l’or.

En revanche, les risques d’un retour de l’inflation ne semblent pas inquiéter le marché obligataire, puisque les taux longs sont globalement dans une tendance baissière. Mais là aussi, les parallèles avec l’année 2020 sont intéressants…

Télécharger